【来源:东方财富】

◎记者唐燕飞

5月20日,宁德时代在港交所主板挂牌上市。当日,该股高开超12%,盘中涨幅一度扩大至18.4%。截至收盘,宁德时代H股报306.2港元/股,涨16.43%,成交额超82亿港元。

当日,宁德时代A股收盘价为263元/股,汇率换算后,H股较A股溢价约为7.4%,这一情况在港股较为罕见。

业内人士认为,宁德时代H股上市有较大概率被纳入恒生指数、MSCI指数及港股通名单,有望吸引更多被动资金配置,而且宁德时代H股投资者以机构为主,这些因素共同推动了宁德时代H股较A股有溢价。此前在发行阶段,宁德时代H股首发价就创下了过去10年最低的H股发行价较A股股价的折扣率水平。这一案例或许预示着,未来龙头企业赴港上市将更强调“价值对标”而非“折价融资”。

多重因素推动

宁德时代H股较A股现溢价

宁德时代H股上市首日,H股收盘价格超过A股。在此之前,A股公司赴港股上市时,H股股价较A股长期普遍折让。比如,2022年中国中免H股上市时,其发行价较A股当时股价折让了27%。2024年9月美的H股上市时,也较当时A股价格折让约20%。

业内人士认为,宁德时代H股较A股出现溢价,其背后受港股流动性、标的稀缺性及发行结构等因素影响。

首先,港股市场流动性状况持续向好,有效提升了A股公司赴港上市的融资效率。5月18日,香港特区政府财政司司长陈茂波在网志中披露,今年4月,港股市场日均成交额超2700亿港元,同比激增1.4倍。

一名港股市场资管人士也表示,自去年9月底以来,在多重利好因素推动下,中国风险资产持续受到市场追捧,资金持续流入离岸市场中的优质中资企业。这一轮行情使得部分公司的H股折价现象逐步转为小幅溢价,目前比亚迪和宁德时代等龙头企业H股价格都高于A股。

其次,宁德时代在动力电池和储能产品方面具有极强竞争壁垒,同时在财务上具有盈利增速和盈利质量双高的特征,在港股市场具有显著的标的稀缺性。在当前全球能源转型加速的背景下,国际投资者对优质新能源资产配置需求旺盛。这使得宁德时代H股获得了流动性溢价。

中泰国际策略分析师颜招骏认为,此前宁德时代港股发行价定为263港元/股,根据A股5月16日的收市价计算,H股发行价较A股仅折价6.5%,远低于此前赴港上市企业的折价幅度。“在国际配售阶段,宁德时代此次IPO共获15.17倍认购。这种‘供不应求’的局面,在上市首日直接转化为流动性溢价。”他对记者表示。

从发行结构看,天爱资本投资总监杜先杰认为,宁德时代公开发售部分共1016.84万股,占发售股份总数的约7.5%。也就是说,绝大部分股份掌握在机构投资者手中。在上市首日许多散户卖出后,更多股份掌握在机构投资者手里。港股机构投资者更注重企业长期价值和基本面,投资期限较长,短期炒作行为较少。

AH股溢价率趋于收敛

多年来,在A股和港股同时上市的公司中,大多数公司在两个市场的股价长期存在明显价差,A股价格往往明显高于港股价格。2025年以来,AH股溢价率出现明显收敛。

据统计,衡量AH股比价的主要指标恒生AH股溢价指数自2025年以来累计跌近10%,截至5月20日收报133点。机构人士称,这意味着H股估值相对A股有显著修复。

港股市场凭借其高度国际化的特点,为内地企业搭建了连接全球资本的重要桥梁。瑞银全球投资银行部中国股票资本市场主管胡凌寒认为:“过去一年,很多大型A+H股公司,例如比亚迪等,已在港股进行配售融资,表明港股市场在融资方面有很大作用。”

胡凌寒同时预计,后续在港股上市的A股龙头企业,股价折让幅度也会持续收窄,特别是万亿级市值企业,不太可能再出现过去折让30%至40%的情况,但具体折让幅度仍需根据公司情况而定。

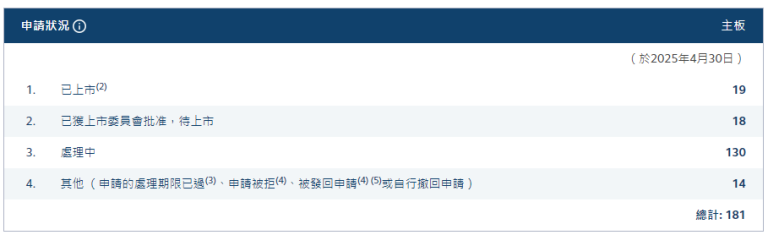

中金公司资本市场部负责人丛晖接受采访时表示,目前“A+H”上市面临更好的市场发行窗口。“受益于港股的良好表现和流动性提升,AH上市公司的价差在逐渐收窄,部分龙头企业出现H股较A股溢价。目前新能源产业链有多家A股公司进行了H股申报,我们将在港股看到更多新能源企业的发行,这些项目预计也将继续获得境内外机构投资人的青睐。”

(文章来源:上海证券报)