【来源:东方财富】

一、东稳西荡,以我为主

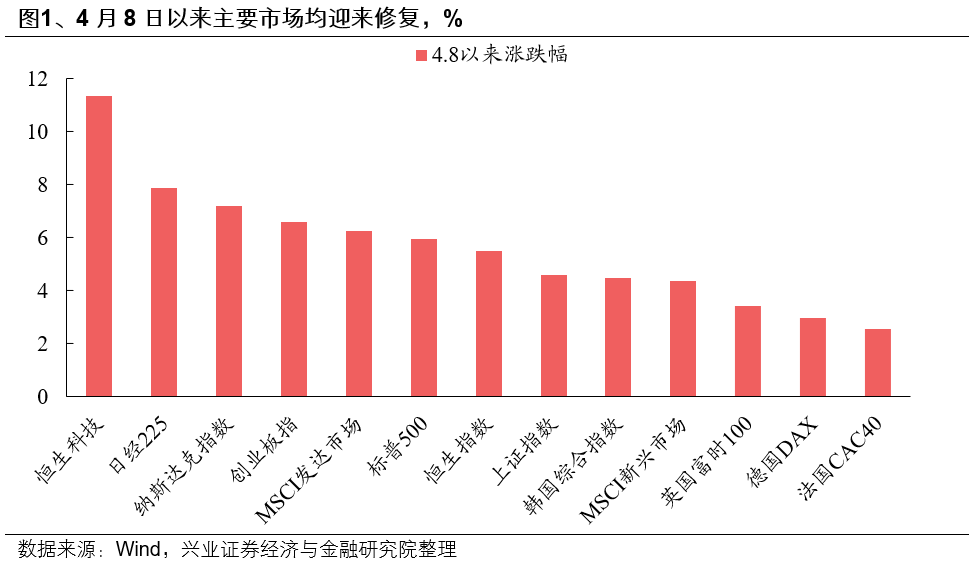

4月8日以来,在关税“黑天鹅”剧烈冲击后,全球市场逐步进入到一个“喘息”、消化阶段。尤其是,美国当地时间4月9日特朗普宣布对不采取报复行动的国家或地区实施90天的关税暂停,市场一度大幅反弹。4月11日,美国海关又宣布根据总统特朗普当日签署的备忘录,对包含自动数据处理器、电脑、通信设备、显示器与模组、半导体相关等类别商品免征“对等关税”。

对于A股,目前我们已处于一个“东稳西荡”的全球宏观环境,更需“以我为主”、坚定信心。

首先,海外整体仍处在一个较为混乱、动荡的状态。一方面,随着各方围绕关税问题展开多轮谈判和博弈,关税不确定性仍将是影响市场的重要变量。4月10日,欧盟执委会主席冯德莱恩表示,欧盟同意将原定于4月15日针对美国关税的反制措施暂停90天。但另一方面,进一步反制措施的准备工作仍在继续,如果谈判不能令人满意,将采取反制措施。另一方面,特朗普 “朝令夕改”的执政风格令美国经济和政策的可预测性下降,加剧近期美国“股债汇”三杀,美债利率作为无风险利率的标杆动摇。往后看,在特朗普政府拿出一套更加合理的政策方案前,市场大概率仍将延续较为脆弱的状态。

更重要的,则是国内自身是平稳的,面对不确定性冲击的及时应对,以及构建双循环的经济发展格局和战略定力,成为市场的稳定锚。

我们看到,近期市场动荡中,国内各方积极、及时的应对,带动市场信心快速修复。4月7日、8日市场动荡期间,以中央汇金为代表的“国家队”便及时出手维稳,监管层、官媒也集中表态呵护。与此同时,多家央国企集团、上市公司也公告并实施了增持、回购。根据我们的测算,4月7-8日股票型ETF共流入1670亿元,其中4月7日流入660亿元,4月8日流入1010亿元,流入速度超过2024年2月和2015年7月时规模。

与此同时,参考2018-2019年的历史经验,中美关税冲突对股市的影响多为消息面的短期冲击,待落地后市场反而往往修复反弹。回顾2018-2019年,在历次美方放出新一批关税清单的风声后,A股往往剧烈震荡,但在该清单靴子落地后,A股由于已经提前消化,通常反应有限,甚至反而会迎来阶段性反弹修复。

而中长期,当前无论是所处的内外部环境、潜在增量政策储备,还是适应了上一轮贸易冲突后的出口结构优化,以及市场在心理上做好的准备、尤其是以DeepSeek为代表的科技突破对于信心的强化,相比2018年骤然遭遇贸易战,本轮对于外部不确定性的应对将更加具备信心和底气,市场也将更加“以我为主”:

首先,国内因素仍是决定A股走势的核心矛盾。与2018年“内外交困”的宏观环境不同,当下国内正处于内需接力、科技突破的阶段,将成为我们应对外部压力的信心来源。2018年市场大幅下跌,中美贸易冲突固然是一大拖累,但国内经济基本面恶化、政策聚焦“防风险”、“去杠杆”才是市场下跌的主因。而本轮来看,随着去年9月以来宏观政策基调转变、新一轮稳增长政策持续加码,内需已在逐步接力经济增长。与此同时,年初以来以DeepSeek为代表的科技突破,更是外部封锁下国产替代的最佳例证,这些都将成为我们应对外部压力的信心来源。

其次,面对外部的不确定性,当前国内依然有较为充足的政策储备进行对冲。

一方面,对内深挖内需。从近期出台的生育补贴、消费金融贷、《提振消费专项行动方案》等政策来看,国内宏观政策着力点已经逐步在向民生、需求侧倾斜。此外,年初以来货币政策也主要聚焦防风险、防空转、稳汇率,货币宽松相对谨慎。

另一方面,对外积极开拓。4月11日,习近平主席会见来华访问的西班牙首相桑切斯。同日,外交部宣布习主席将应邀对越南、马来西亚、柬埔寨进行国事访问。与此同时,近期商务部部长王文涛连续会谈欧盟、东盟,讨论应对美国“对等关税”等问题。

因此,本轮国内政策早已为应对外部不确定性留有“后手”,后续更加有力的宏观政策有望进一步落地对冲外需压力,包括择机降准降息、“两重”“两新”超长期特别国债等财政刺激加码、进一步加大扩内需促消费力度等。

此外,从外部环境来看,随着上一轮关税冲突后,中国企业积极寻求出口目的地的分散,叠加部分产品在全球出口市场的话语权进一步提升,我国当前面临的出口环境已然不同:

1)上一轮关税冲突后,国内出口正在积极寻求目的地的分散,我国出口对美依赖度已经由2018年的19.2%下降至2024年的14.7%,其中汽车及其零部件、工程机械、化学制品等品类出口分散化特征较为明显;

2)对于国内出口在全球占比处于50%以上,且2018-2019年贸易战之后全球市占率保持平稳或者进一步上行的细分品种而言,中国日益占据全球出口市场的主导权,这也就意味着美国在进口这些商品时或无法越过中国,即使转从其他市场进口,实际的最终来源或也仍来自中国,包括轻工、纺织品、小家电等。

3)近年来,国内企业直接布局海外产能步伐持续提速,虽然也正在面临美国全面关税的冲击,但相较而言后续抗风险能力更强,主要包括专用机械、汽车零部件、通用设备、电气设备、电源设备等。

二、以我为主,三大主线防守反击

对于后续的应对,一方面,内需消费、自主可控等作为中长期促进经济动能切换和短期托底政策的发力结合点,有望成为市场聚焦的方向。另一方面,面对可能持续和反复的全球贸易谈判,短期仍需做好应对不确定性的准备,持仓可阶段性向低波红利、低位绩优等方向倾斜。

(一)内需消费、自主可控将是长期促进经济动能切换和短期托底政策的发力结合点

在国内新一轮政策对冲或进一步加码、自主可控必要性再度提升的背景下,以内需消费、自主可控为代表的方向将是长期促进经济动能切换和短期托底政策的发力结合点,中长期可逐步提升关注。

首先,外部压力加大下,经济增长更需内需接力,后续宏观政策进一步落地对冲的预期也在增强。梳理来看,当前【内需占比较高、且2025年一致预期净利润增速较高】的行业主要集中在服务消费(教育、零售、媒体、酒店餐饮、医美)、农业(动物保健、农产品加工)、基建地产链(水泥、装修建材)、军工(军工电子、航空航天装备)、IT服务等。

其次,外部对华政策的不确定性使得自主可控的必要性再度提升,且与国内引领的新一轮AI产业趋势和新质生产力发展耦合,财政预算也有望进一步向“安全”主线倾斜。自主可控既是大国博弈背景下的战略手段,也是发展新质生产力的内在要求。本轮财政加力信号明确,后续有望继续发行超长期特别国债专项用于支持科技创新、产业链安全等战略重要性较高的方向,助力高质量自主可控。新一轮AI产业趋势下,国内企业有望后来居上,孕育国产替代良机。重点关注AI、半导体、信创、机器人、低空经济等方向。

(二)4月业绩期,低位绩优方向仍具备较强确定性

随着国内进入4月业绩期,前期涨幅落后、但业绩改善预期较强的低位绩优方向仍是后续确定性较强的领域。

从股价-业绩匹配度筛选当前低位绩优方向,主要包括消费(调味品、专业连锁)、金融(证券、国有行、保险)、基建地产链(水泥、地产服务)、TMT(数字媒体、广告营销)等。

(三)类债红利作底仓,应对短期不确定性

我们将红利资产划分为类债红利(电力、交运、运营商、银行等)、周期红利(煤炭、钢铁等)和消费红利(纺服、汽车、家电等),其中类债红利基本面稳定性更强、波动率更低,且与长债等避险资产收益率走势强相关,考虑到后续不确定性因素仍多,更适合作为底仓品种配置。

类债红利资产的筛选标准:1)股价与30年期国债到期收益率的近三年相关系数小于-0.8;2)总市值大于100亿元;3)股息率大于2%;4)近五年最大回撤小于30%。主要集中在银行、交运、电力、运营商等行业。

风险提示:经济数据波动,政策宽松低于预期,全球贸易谈判不及预期等。

(文章来源:兴业证券)