【来源:东方财富】

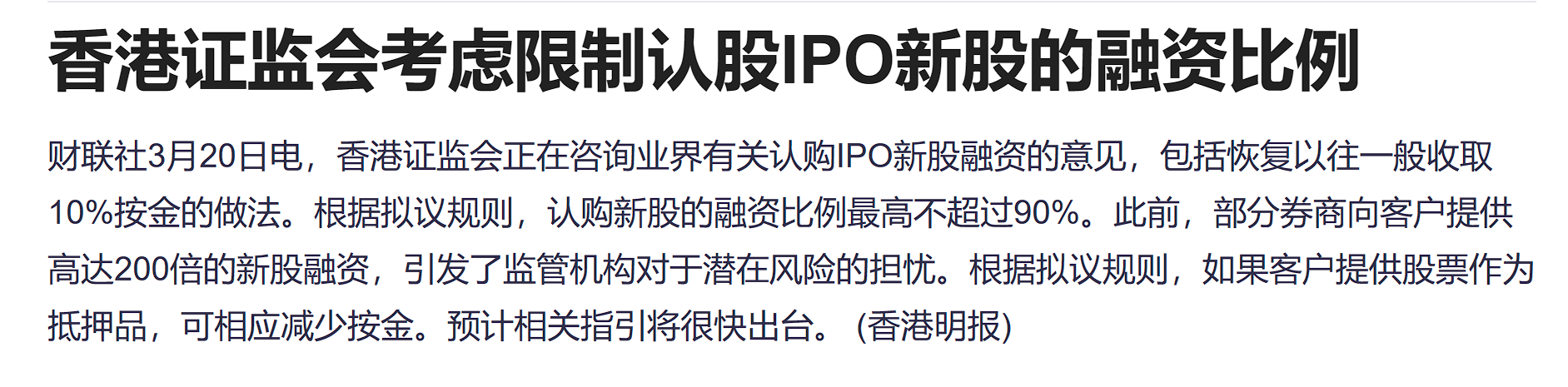

香港证监会将于2025年3月20日启动新股融资规则重大改革。据相关消息,监管层拟将新股认购融资比例上限从现行无约束状态调整为最高90%(即投资者需缴纳10%保证金),并创新引入股票抵押机制作为风险对冲工具。

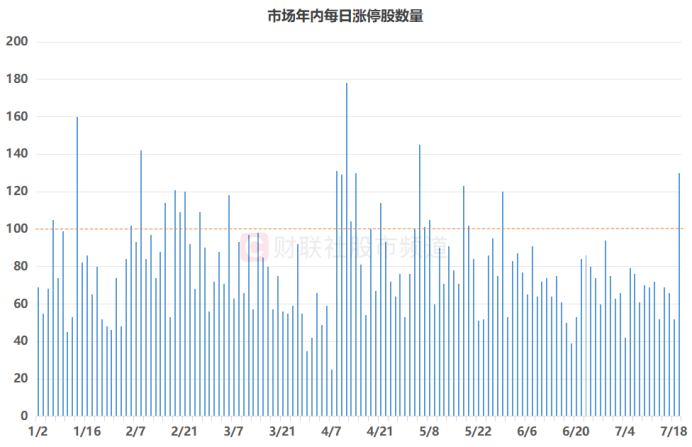

作为全球主要IPO市场之一的香港近年来因科技及新消费股上市热潮催生杠杆交易泡沫。回溯2020-2021年科技股上市高峰期,部分IPO项目通过散户高达数十倍的孖展融资推升认购倍数,这种模式虽短期激活市场流动性,却导致系统性风险积聚。

蜜雪冰城IPO或成为典型案例

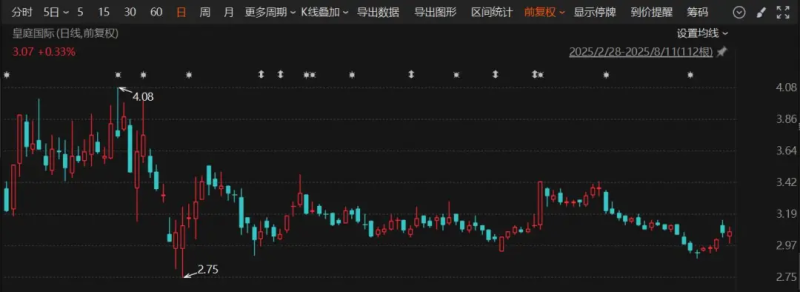

蜜雪冰城IPO认购阶段,富途证券等券商提供最高200倍融资杠杆,刺激散户资金形成虹吸效应,最终融资认购倍数定格在5125倍,冻结资金1.77万亿港元,打破快手(1.28万亿港元)保持的纪录。

流动性失衡:富途证券单家贡献59%认购资金(1.06万亿港元),市场流动性过度集中于单一标的,形成”券商-客户”风险传导链条。

系统承压测试:申购高峰时段多家券商交易系统崩溃。

杠杆与破发风险的矛盾:尽管蜜雪冰城上市首日股价大涨43.21%,但高杠杆模式下,若新股破发,投资者可能面临强制平仓压力,引发连锁抛售。

针对蜜雪冰城IPO暴露的监管缺口,香港证监会已完成对8家重点券商的压力测试,审查结果及配套细则将于近期公布。

(文章来源:财联社)