【来源:东方财富】

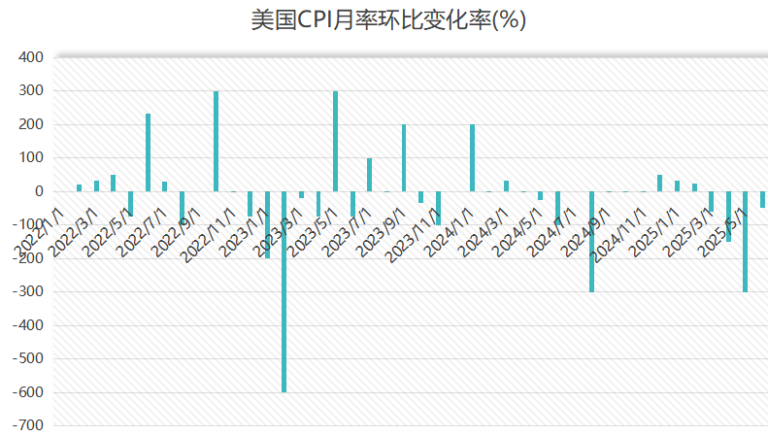

美元指数近日大幅走低,现跌破105关口,创11月12日以来新低,日内跌0.5%,已连续三日大跌。美国关税贸易战引发担忧,美联储年内降息3次的预期重燃是施压美元指数下挫的主要原因。

相关报道

美元指数持续下挫 “避险属性”正受冲击

全球贸易局势日趋紧张,市场避险情绪随之升温,但曾被市场视为避险资产的美元却面临持续下挫的局面。3月5日,美元指数创三个月来低位至105.48,今年以来美元指数已下跌近3%,疲态尽显。

德意志银行分析师乔治·萨拉维洛斯(George Saravelos)在近期公布的报告中表示,全球经济面临的不确定性加剧但美元却持续走弱,主要原因或在于美国财政立场以及美国经常账户赤字持续扩大等因素推动美元与风险资产的相关性下降,投资者正重新评估美元前景,美元的避险属性正被削弱。

美元走势出现逆转

加拿大帝国商业银行资本市场外汇策略主管Sarah Ying认为,市场开始思考关税不确定性对美国经济造成的负面影响,美元的传统避险属性正受到市场质疑。“市场的主题出现转变,正从系统性看涨美元转向看跌美元。”

投资公司阿波罗首席经济学家托尔斯滕·斯洛克(Torsten Slok)也表示,市场预计美国经济增长可能会逐步放缓,贸易政策的不确定性将对经济增长产生负面影响。

分析师普遍认为,美元下跌背后与近期海外市场重回“滞胀交易”相关,美国经济数据下行压力加剧的背景下关税带来的通胀预期上行,“美国例外论”出现反转。

平安证券首席经济学家、研究所所长钟正生认为,美国的经济政治不确定性急剧上升,美国经济走向或不如预期般强劲,美国财政平衡的难度以及追求平衡过程中可能对经济产生的负面效应值得市场进一步重视,“美国例外论”反转或持续。

从财政政策看,美国财政平衡之路十分艰难,一方面,特朗普推动减税,势必带来政府收入减少与赤字扩张压力,另一方面,美国扩张性财政政策在未来落地的难度可能高于预期,继而令美国经济前景蒙尘,对美元构成压力。

分析师认为,从货币政策走向看,美联储仍处于降息通道,随着利率中枢下行,美元指数也将承压。关税政策会对特朗普任期内的美国经济增长带来较大冲击,保护主义和对经济增长的悲观预期也会对跨境资本流动、产业投资等产生抑制作用。整体看,美元的回落速度或加快,美元指数短线盘整后仍有下行趋势。

国泰君安在此前的研报中指出,从特朗普去年胜选开始,投资者就开始将关税、通胀预期计入美元走势中,致使美元的投机性净多头头寸持续增加,近期的多头仓位水平几乎是近年来的第二高位。

国泰君安指出,在这样的情况下,任何一点可能的对于美元的“坏消息”都可能带来获利回吐,或者认赔出局。

美元的避险属性受到冲击

摩根士丹利分析师表示,美元可能迎来新一轮贬值压力,2017年美元的大幅下挫或重演。

2016年美元指数一路大涨,但到2017年年初开始转跌并大幅下挫,当年累计跌幅近10%,成为2003年以来表现最差的一年。美元大跌的背后,主要原因有三点,一是美国国内政治因素,二是市场过早消化美联储加息预期,三则为欧元区经济复苏强劲超过美国,对美元构成较大压力。

通常在市场面临较大不确定性或全球避险情绪上升时,投资者会买入美元资产,推动美元升值。然而,这次情况却有所不同——无论是风险货币(如澳元、加元)还是传统避险货币(如瑞士法郎、日元),近期对美元均升值,说明市场对美元的避险需求正在下降。

德意志银行认为,美元可能正在失去其传统的避险地位,国际经济关系与地缘政治重构使得美元后续走势不确定性加剧。

欧洲改革中心的首席经济学家桑德·托多尔(Sander Tordoir) 认为,美国与欧洲以及日本的关系不确定性攀升,那么这些地区可能会减少对美元的依赖,对美元的地位产生影响。

荷兰合作银行外汇策略主管简·弗利(Jane Foley)则表示,市场目前关于避险货币的选择存在不同意见。弗利认为,英镑和日元在当前环境中具有优势,由于英国对美国的贸易顺差较小,英国贸易受到的冲击也相对较低。另一方面,日本经济状况在今年已有所改善,且日本央行进一步加息的预期将为日元提供支撑。

(文章来源:财联社)